Baufinanzierung mit Wohn-Riester

Begriffserklärung

Bauherren haben stets das Ziel, ihre Immobilie so günstig wie möglich zu finanzieren. Damit dieses Ziel annähernd erreicht werden kann, bietet sich Wohn-Riester an. Wer auf diese lohnenswerte Finanzierungsalternative setzt, findet durch die staatlichen Zulagen auch günstigere Zinsen, die Banken und Bausparkassen ihren Riester-Kreditnehmern hierfür anbieten. Insbesondere die Bausparkassen setzen für die Immobilienfinanzierung so genannte Kombi-Darlehen ein, in denen die Riester-Förderung mit einfließt. Dies belohnen die Bausparkassen oftmals mit Vorzugskonditionen, so dass teilweise bis zu 0,75 Prozent Zinsnachlass auf das Vorausdarlehen gewährt wird. Zwar liegen die Zinsen für Bausparguthaben nicht sehr hoch, doch dieser kleine Nachteil wird durch die geringeren Zinssätze wieder ausgeglichen.

Wer über eine Bausparkasse finanziert, sollte allerdings 20 Prozent des Kaufpreises selbst mitbringen. Außerdem muss der Eigentümer seine Immobilie selbst bewohnen. Außerdem wird Wohn-Riester unterteilt in Riester Banksparplan, Riester Fondssparplan und Riester Rentenversicherung. Alle drei Varianten bieten dabei die Möglichkeit zur Entnahme von Vertragsguthaben. Wer allerdings gezielt auf Wohneigentum setzt, sollte nicht über Riester Fondssparpläne finanzieren, da die eingezahlten Beiträge und Zulagen am Ende der Ansparphase zwar garantiert werden können. Allerdings unterliegen die erworbenen Fondsanteile während ihrer Laufzeit den üblichen Kursschwankungen, was dazu führen kann, dass es bei einer vorzeitigen Kapitalentnahme zu Kursverlusten kommen kann.

Die Riester Rentenversicherung wiederum ist mit zu hohen Abschlusskosten verbunden. Diese Kosten müssen in den ersten Beitragsjahren mit den monatlichen Beitragszahlungen abgetragen werden. Wer also eine bestehende Riester-Rente in seine Baufinanzierung einfließen lassen möchte, sollte auf den Riester Banksparplan setzen. Bei dieser sinnvollen Variante fallen nicht nur keine Abschluss- oder Kontoführungsgebühren an, das Kapital wird zudem auch noch fest verzinst. Am attraktivsten ist jedoch die Riester geförderte Darlehenstilgung, da hierbei alle Tilgungsleistungen als Altersvorsorgeaufwendungen gelten. Dieses Finanzierungsmodell geschieht über den Riester-Bausparvertrag oder über das Riesterdarlehen.

Die Grundlagen einer Risterförderung

Die Fördermöglichkeit durch Riester beruht auf der Grundlage des mietfreien Wohnens im Alter. Mit dieser Möglichkeit zur Immobilienfinanzierung fügt sich die Eigenheimrente nahtlos in alle anderen Riesterprodukte wie Riester-Rente oder Riester-Förderung mit ein. Die Grundzulage beträgt hierbei je 154 Euro, die Kinderzulage 300 Euro. Als Sonderausgaben lassen sich alljährlich 2.100 Euro inklusive Zulagen bei der Einkommensteuer-Erklärung geltend machen. Wohnriester unterliegt der nachgelagerten Besteuerung.

Dazu werden alle eingezahlten Beiträge auf einem fiktiven Wohnförderkonto verbucht und mit jährlich 2 Prozent verzinst. Mit Beginn der Rentenphase wird dann dieser Gesamtbetrag mit dem persönlich geltenden Steuersatz versteuert. Dabei erfolgt die Verteilung gleichmäßig über 17 bis 25 Jahre. Werden hingegen die Steuern in einem Gesamtbetrag beglichen, erlässt der Fiskus 30 Prozent an Steuern. Wer zum Beispiel zu Beginn seiner Rentenphase 60.000 Euro auf seinem Wohnförderkonto angesammelt hat, hätte bei einem persönlich angenommenen Steuersatz von 20 Prozent 20 Jahre lang jeweils 3.000 Euro zu versteuern (600 Euro jährlich von insgesamt 12.000 Euro Steuerlast). Wird hingegen die gesamte Steuer auf einmal bezahlt, werden dem Riesterrentner 3.600 Euro (30 %) erlassen.

Riester-Darlehen und Riester-Bausparvertrag

Bei dem Finanzierungsbaustein Riester-Darlehen wird die Riester Rente ausschließlich zur Tilgung der Finanzierung genutzt, weshalb dieses Modell auch als Altersvorsorgemodell geschaffen wurde. Der zweite Finanzierungsbaustein, der Riester Bausparvertrag, verbindet hingegen den bewährten klassischen Bausparvertrag mit der Riester Förderung. Möglich sind beim Riester Bausparen auch die Vereinbarung so genannter Kombi-Kredite, bei denen der Bauherr sofort finanzieren kann und nicht erst eine mehrjährige Ansparphase durchlaufen muss. Wer sich heutzutage für einen geförderten Kombi-Kredit entscheidet, erhält weitaus attraktivere Zinskonditionen als zum Beispiel bei einem Riester Darlehen.

Anders als bei einem normalen Riester-Vertrag werden beim reinen Wohn-Riester keine Beiträge angespart, die im Rentenalter zur Auszahlung kommen. Vielmehr wird ein Teil des Einkommens in die Immobilie selbst investiert. Handelt es sich um Riester-Verträge, erhält der Bauherr staatliche Zuschüsse. Der weitere Vorteil liegt in der Steuerfreiheit der Beiträge innerhalb der Einzahlungsphase – egal, ob das Geld zunächst per Bausparvertrag angespart oder später ein Haus oder eine Wohnung gekauft wird. Zur Besteuerung kommen die Leistungen erst in der Auszahlungsphase.

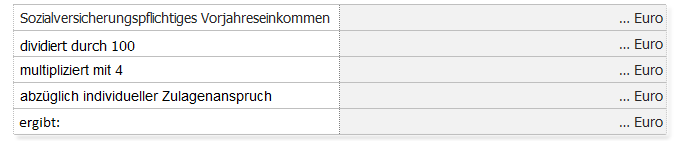

Die volle Altersvorsorgezulage erhält jeder Riester-Förderberechtigte, der einen jährlichen Mindesteigenbeitrag in seinen Vertrag einzahlt. Dieser errechnet sich wie folgt:

Wohn-Riester lohnt für junge Familien mit mehreren Kindern

Wohn-Riester lohnt für junge Familien mit mehreren Kindern

Insbesondere junge Familien mit Kindern, die die Förderungsvoraussetzungen erfüllen, sparen bei der Finanzierung ihres Eigenheimes mehrere tausend Euro. Zum einen lohnt sich dieses Modell wegen der relativ hohen staatlichen Zulagen, zum anderen kommen insbesondere Besserverdienende auch noch in den Genuss möglicher Steuervorteile. Ein weiterer Vorteil ist die schnellere Tilgung, so dass schnell einige tausend Euro an Zinsen zusätzlich zur Riester-Förderung eingespart werden können. Zudem ist diese Methode attraktiver als auf eine ungewisse Verzinsung von Sparguthaben zu hoffen. Wer mit dem unmittelbar Förderberechtigten Ehepartner verheiratet ist, muss als Ehepartner lediglich den Mindesteigenbeitrag unter Berücksichtigung des Zulagenanspruchs beider Ehepartner per Zulagenvertrag erbringen.

Besonderheiten bei der Riester-Förderung

Auch Personen, die bisher keine Riester-Förderung in Anspruch nahmen, jedoch eine Immobilienfinanzierung benötigen, können diese Förderung in Anspruch nehmen. Förderungsfähig mit Riester sind auch Zwei- oder Mehrfamilienhäuser oder Anteile an diesen Immobilien. Bei einem anteiligen Immobilienerwerb ist allerdings auch nur eine anteilige Förderung möglich. Ehepartner halten die doppelte Zulage, wenn beide über einen Wohn-Riester-Vertrag verfügen. Während der Ansparphase sind die eingezahlten Beiträge sowie der Förderanteil steuerfrei. Mit Beginn der Rentenphase erfolgt dann die nachgelagerte Besteuerung. Beispiel: Wer auf seinem Wohnförderkonto zu Beginn der Rentenphase insgesamt 60.000 Euro einbezahlt hat und als Rentner einem Steuersatz von 20 Prozent unterliegt, muss entweder 20 Jahre lang jeweils 3.000 Euro versteuern (Steuerlast insgesamt: 12.000 Euro, Steuerlast jährlich: 600 Euro) oder die Steuerlast in einem Zug abbezahlen. In diesem Falle hätte der Rentner einen Nachlass von 30 Prozent, zahlenmäßig also 3.600 Euro weniger zu zahlen.

Neben Bausparkassen und Wohnungsgenossenschaften können Riester-zertifizierte Produkte auch bei allen anderen Anbietern abgeschlossen werden, die diese Produkte anbieten. Angeboten werden neben Riester-Krediten mit direkter Tilgung auch Bausparverträge sowie Bauspar-Kombiprodukte. Auch bei Riester gilt: Immobilienfinanzierer sollten in jedem Falle über ausreichend Eigenkapital verfügen. Zudem sollte die Finanzierung immer so ausgelegt sein, dass man auch ohne Förderung zu einer sicheren Finanzierung kommt. Wer unvorhergesehene Engpässe vermeiden will, sollte bereits vor dem Abschluss eines Riester-Vertrages berücksichtigen, in welcher Höhe seine finanziellen Verpflichtungen bestehen. Zudem sollte jeder Baufinanzierer ein kleines Reservebudget parat haben, so dass auch im Rentenalter noch gewährleistet ist, dass man seine Steuern bezahlen kann.

Weiter gilt: Wer freiwillig in die gesetzliche Rentenkasse einzahlt, hat keinerlei Möglichkeit, Zulagen vom Staat zu erhalten. Daher muss insbesondere bei Selbständigen und Freiberuflern eine Sozialversicherungspflicht bestehen. Um die Riesterzulagen zu erhalten, muss die Immobilie ferner selbst genutzt werden, das im Riestervertrag angesparte Kapital muss zudem eine Höhe von mindestens 10.000 Euro aufweisen. Mit Hilfe eines Wohn-Riester-Darlehens besteht auch die Möglichkeit, Anteile an einer Wohnungsbaugenossenschaft zu erwerben. Der größte Nachteil bei der Riester-Förderung besteht für den Fall, dass Immobilienbesitzer in eine finanzielle Schieflage geraten und deshalb ihre Immobilie verkaufen müssen. In diesem Falle droht die förderschädliche Verwendung des Riester-Guthabens, weshalb die gesamte Förderung wieder zurück gefordert wird. Gleiches gilt auch für den Fall einer Zwangsversteigerung oder bei einer Auswanderung aus der EU.

Erlaubt ist dagegen, ein Ersatzobjekt zu erwerben. Zulässig ist auch, den aktuellen Stand des Wohnförderungskontos in einen neuen Riester-Vertrag einfließen zu lassen. Dies wäre zum Beispiel dann sinnvoll, wenn der Immobilienbesitzer aus seiner Riester-geförderten Wohnung beruflich umziehen müsste. In diesem Fall ist es sogar erlaubt, die Immobilie zu vermieten, ohne dass gleich eine steuerschädliche Verwendung eintritt. Immobilienbesitzer müssen in diesem Fall lediglich glaubhaft versichern, dass sie zu einem späteren Zeitpunkt wieder in diese Immobilie einziehen werden. Wer also eine Riester-geförderte Immobilie verkaufen will oder muss und somit eine steuerschädliche Verwendung ausschließen möchte, muss entweder binnen vier Jahren eine neue selbst genutzte Immobilie erwerben oder aber binnen eines Jahres das Geld in einen neuen Riester-Vertrag einzahlen. Für den Fall des Ablebens des Zulagenempfängers steht dem Ehepartner das Recht zu, das Wohnförderkonto weiterzuführen.

Erlaubt ist dagegen, ein Ersatzobjekt zu erwerben. Zulässig ist auch, den aktuellen Stand des Wohnförderungskontos in einen neuen Riester-Vertrag einfließen zu lassen. Dies wäre zum Beispiel dann sinnvoll, wenn der Immobilienbesitzer aus seiner Riester-geförderten Wohnung beruflich umziehen müsste. In diesem Fall ist es sogar erlaubt, die Immobilie zu vermieten, ohne dass gleich eine steuerschädliche Verwendung eintritt. Immobilienbesitzer müssen in diesem Fall lediglich glaubhaft versichern, dass sie zu einem späteren Zeitpunkt wieder in diese Immobilie einziehen werden. Wer also eine Riester-geförderte Immobilie verkaufen will oder muss und somit eine steuerschädliche Verwendung ausschließen möchte, muss entweder binnen vier Jahren eine neue selbst genutzte Immobilie erwerben oder aber binnen eines Jahres das Geld in einen neuen Riester-Vertrag einzahlen. Für den Fall des Ablebens des Zulagenempfängers steht dem Ehepartner das Recht zu, das Wohnförderkonto weiterzuführen.

Bei Wohn-Riester ist zwischen Wohn-Riester-Bausparverträgen und Wohn-Riester-Immobiliendarlehen zu unterscheiden. Beide Finanzierungswege unterscheiden sich von den klassischen Riester-Sparverträgen in der Weise, dass sowohl Beiträge als auch Zulagen eines Vertragsnehmers nicht erst auf ein speziell dafür bereitgestellten Sparkonto übertragen werden. Sie fließen vielmehr direkt in die Darlehenstilgung mit ein. Dadurch wird die Zinsbelastung durch die Aufnahme des Immobilien-Darlehens deutlich verringert. Der Immobilienfinanzierer ist somit auch schneller schuldenfrei.

Die Vor- und Nachteile einer Wohn-Riester-Finanzierung

Auch staatliche Förderungsmöglichkeiten wie Wohn-Riester-Verträge haben ihre Vor- und Nachteile. Die Vorteile für Käufer oder Bauherren liegen in allererster Linie in der staatlichen Förderung und den Steuersparmöglichkeiten. Wer Wohn-Riester in seine eigentliche Finanzierung mit einschließt, kann somit erheblich an Kosten sparen. Allerdings hängt dieser Vorteil auch entscheidend von den jeweiligen individuellen Gegebenheiten ab. Ein gut verdienender Angestellter mit Familie und einem hohen Steuersatz hat dabei die größten Vorteile. Der entscheidende Nachteil liegt im Wegfall der Mieteinnahmen, da Wohn-Riester-Immobilien ausschließlich eigen genutzt werden dürfen.

Rechnet man die entgangenen Mieten den Einnahmen aus der staatlichen Riesterförderung gegenüber, kann leicht errechnet werden, ob die Vorteile die Nachteile wieder aufwiegen. Denn Wohn-Riester trägt lediglich dazu bei, im Rentenalter Kosten einzusparen. Sie führt aber andererseits zu keiner Erhöhung des Einkommens. Wer gefördert wird, ist zudem an seine Immobilie gebunden. Wer von vornherein weiß, dass er eine Immobilie nicht als Altersruhesitz nutzen möchte, sollte besser die Finger von der Riester-Förderung lassen. Denn wer seinen Altersruhesitz lieber in den Süden verlegen will, der muss bei einem Verkauf kräftig nachzahlen: zurück gefordert werden dann die kompletten Förderungszahlungen. Damit wird ein Verkauf oder eine Vermietung nicht nur erschwert, sondern gänzlich ausgeschlossen – mit wenigen Ausnahmen wie zum Beispiel bei einem kurzfristigen Auslandsaufenthaltes.

Ein weiteres Problem ergibt sich auch für den Fall, dass ein Riester-Sparer einmal später wegen körperlicher Schwächen in ein Alten- oder Pflegeheim überwechseln muss. In den meisten Fällen muss jetzt die Riester-geförderte Immobilie (zwangsweise) verkauft werden. Eine Rücksichtnahme für derartige Fälle hat der Gesetzgeber aber nicht vorgesehen, so dass auch hier die komplette Zulagenförderung zurückzuzahlen wäre. Gleiches gilt übrigens auch für die zwangsläufige Beendigung eines Riester-geförderten Vertrages infolge Scheidung oder bei einem Wechsel in die Selbständigkeit. Der Sparer wäre hier verpflichtet, seinen Vertrag sofort zu beenden. Gleichfalls müssten auch hier die gesamten Fördergelder zurückerstattet werden.

Die bisher angesprochenen Nachteile wirken sich aber auch bei der Vererbbarkeit aus. Verstirbt ein Riester-Sparer während der Startphase, kommt der Erbe in den Genuss des Guthabens. Dieses muss allerdings voll durch den Erben versteuert werden. Vorteile hat hier allerdings der Ehepartner, denn wird dieser innerhalb eines Jahres nach dem Ableben des Versicherungsnehmers Eigentümer der Immobilie (hierzu gehört entsprechend auch die Übernahme des Wohn-Riester-Vertrages), sind die bereits geflossenen Förderungen auf dem Wohnförderkonto nicht zu versteuern. Nichteheliche Gemeinschaften haben bei diesem Modell keine Chance, für sie ist die Sache steuerschädlich. Eine weitere Problematik ergibt sich auch für den Fall, dass der Vertragsnehmer verstirbt und daher seine Steuerschuld(en) noch nicht beglichen hat. In diesem Fall ist der Erbe verpflichtet, die gesamte Steuerschuld zu tragen, was eine nicht unerhebliche Belastung darstellen kann.

Auch die Verwendung eines Riester-Vertrages zur Kreditaufnahme stellt sich stets als problematisch dar. Da die Riester-Rente nämlich generell versteuert werden muss, und der Immobilienfinanzierer seine Riestersparbeiträge komplett für die Tilgung des Bauspardarlehens einsetzen will, dann entfällt wiederum jeglicher Anspruch auf eine Riester-Rente, da das Kapital bei Rentenbeginn ja bereits vollständig verbraucht wurde. Daher sollten Immobilienfinanzierer auch bei Wohn-Riester stets kalkulieren. Nur so kann erkannt werden, ob Wohn-Riester auch die entsprechenden Vorteile bringt.