Cap-Darlehen

Begriffserklärung

Ein Cap-Darlehen funktioniert wie ein normaler Kredit, nur ist der Baufinanzierer mit diesem Instrument wesentlich flexibler. Beim Cap-Darlehen gibt es keine festen Zinsen, vielmehr wird der Zinssatz immer an das gerade gültige Zinsniveau angepasst. Damit nun aber nicht der ungünstigste Fall eintrifft und die Kosten für den Kredit plötzlich nach oben schießen, wird bei Vertragsabschluss eine bestimmte Obergrenze eingerichtet – der so genannte Cap. Dies macht das Finanzierungsinstrument relativ sicher, denn auf Grund der Begrenzung können die monatlichen Belastungen nicht ins Uferlose steigen. Auch Sondertilgungen sind durch den Kreditnehmer möglich, zulässig sind diese allerdings immer zu jedem neuen Anpassungstermin. Wer unverhofft über einen größeren Geldbetrag verfügt (bspw. ein Erbe oder eine Lebensversicherungssumme), der kann auch eine komplette Rückzahlung seines Cap-Darlehens vornehmen.

Werden innerhalb der Kreditlaufzeit größere Sanierungsmaßnahmen vorgesehen, kann der Cap-Kredit problemlos in eine langfristige Zinsbindung umgewandelt werden. Zinsfestschreibungen sind hier bis zu 20 Jahre möglich. Cap-Darlehen eignen sich aber insgesamt nur für Immobilienfinanzierer, wenn die Zinsen fallen. Kommt es hingegen zu Zinssteigerungen, kann sich der Kredit schnell verteuern, denn auch die nicht unerheblichen Kosten für die Bearbeitungsgebühr machen die Gesamtfinanzierung doch relativ teuer. Kreditnehmer müssen zudem bei dieser Finanzierungsart damit rechnen, dass die Anforderungen bezüglich Bonität und Zuverlässigkeit doppelt so streng angesetzt werden.

Ein Cap-Darlehen ist daher für all diejenigen interessant, die augenblicklich ein Objekt ihrer Wahl gefunden haben und zugreifen müssen, weil es ansonsten nicht mehr vorhanden ist und: die sich sicher sind, dass zukünftig mit fallenden Zinsen zu rechnen ist. Gleiches gilt für diejenigen, die auch wieder augenblicklich ihre Traumimmobilie gefunden haben, allerdings erst in naher Zukunft mit einem größeren Vermögen (bspw. aus einer Lebensversicherung) rechnen. Den größten Vorteil erreichen Cap-Darlehen bei Finanzierungen, in denen der Bausparvertrag erst später zugeteilt wird. Hier wäre normaler Weise eine sehr teure Zwischenfinanzierung nötig. Mit einem Cap-Darlehen lässt sich diese Zwischenzeit bis zur Zuteilungsreife problemlos überbrücken, da hier zudem unbegrenzte Sondertilgungen möglich sind. Auf diese Weise kann die Restschuld schnell und problemlos getilgt werden.

Ein Cap-Darlehen ist daher für all diejenigen interessant, die augenblicklich ein Objekt ihrer Wahl gefunden haben und zugreifen müssen, weil es ansonsten nicht mehr vorhanden ist und: die sich sicher sind, dass zukünftig mit fallenden Zinsen zu rechnen ist. Gleiches gilt für diejenigen, die auch wieder augenblicklich ihre Traumimmobilie gefunden haben, allerdings erst in naher Zukunft mit einem größeren Vermögen (bspw. aus einer Lebensversicherung) rechnen. Den größten Vorteil erreichen Cap-Darlehen bei Finanzierungen, in denen der Bausparvertrag erst später zugeteilt wird. Hier wäre normaler Weise eine sehr teure Zwischenfinanzierung nötig. Mit einem Cap-Darlehen lässt sich diese Zwischenzeit bis zur Zuteilungsreife problemlos überbrücken, da hier zudem unbegrenzte Sondertilgungen möglich sind. Auf diese Weise kann die Restschuld schnell und problemlos getilgt werden.

Wer sich für einen Cap-Zins entscheidet, sollte insbesondere Die Zinsanpassung im Auge behalten, denn diese sind von Bank zu Bank verschieden. So kann bspw. Monatlich oder halbjährlich angepasst werden. Vielfach sind auch keine Sondertilgungen möglich. Wichtig ist auch, an was der Zinssatz festgesetzt wird. Richtet sich die Bank nach dem jeweiligen Referenzzinssatz, sind Kreditnehmer ihrer Bank willkürlich ausgeliefert. Kenntnisse auf dem Finanzmarkt sind hierfür also Voraussetzung.

Die Funktionsweise von Cap-Darlehen

Mit einem Cap-Darlehen kombinieren Immobilienfinanzierer die Vorteile aus einer variablen Finanzierung mit der Sicherheit eines Festzinskredits. Der Unterschied zum normalen Darlehen liegt allerdings darin, dass der Zinssatz nicht für die vereinbarte Sollzinsbindung, sondern ausschließlich für wenige Monate festgesetzt wird. Im Anschluss daran wird der Zinssatz erneut wieder angepasst. Die Banken orientieren sich bei dieser variablen Verzinsung am Euribor für 6-Monatsgelder. Dieser Satz ist wiederum abhängig von der Entwicklung an den Kapitalmärkten.

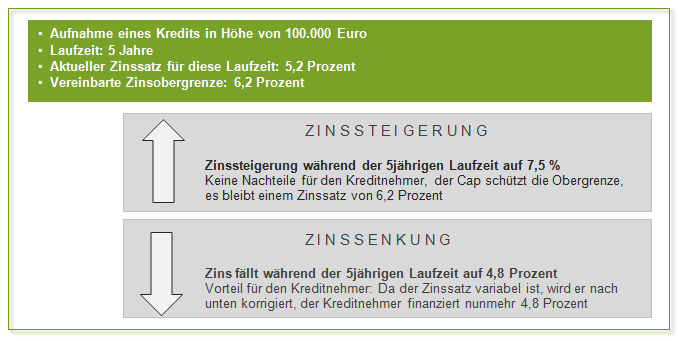

Ein Vorteil liegt dabei in der Anpassung an das aktuelle Zinsniveau. Zwar ist die hohe Sicherheit, wie sie bei klassischen Hypothekendarlehen auf Grund ihrer langen Laufzeit (zwischen zehn und zwanzig Jahren) gegeben ist, ein wichtiger Punkt innerhalb der Baufinanzierung. Ein weiterer ebenso wichtiger Punkt ist aber auch die Flexibilität, und die kann bei einer so langen Laufzeit nicht gegeben werden. Diesen Vorteil haben wiederum nur Cap-Darlehen, weil sie sich ständig an das aktuelle Zinsniveau anpassen können. Beispiel:

Auf diese Weise können Kreditnehmer stets auf das allgemeine aktuelle Zinsniveau äußerst flexibel reagieren. Denn sie erhalten ein flexibles Darlehen ohne Sollzinsbindung, um auf diese Weise an den günstigen Entwicklungen am Zinsmarkt profitieren zu können. Mit einem Cap-Darlehen können also nicht nur günstige Zinsen genutzt werden, durch die eingebaute Zinsobergrenze lässt sich zudem das Risiko eines Zinsanstiegs vermeiden. Cap-Darlehen können über Zeiträume von 3, 5, 10 oder 15 Jahren geschlossen werden. Die Höhe der Zinsobergrenze richtet sich dann auch entsprechend nach dieser Darlehenslaufzeit. Denn je länger die Laufzeit, desto höher fällt die Zinsobergrenze als Deckel aus.

Andererseits besteht für jeden Darlehensnehmer auch die Möglichkeit, sein Cap-Darlehen in ein Darlehen mit gebundenem Sollzinssatz zu wandeln. Auf diese Weise kommt er dann in den Genuss einer absoluten Zinssicherheit. Durch die gegebene Möglichkeit der Sondertilgung kann das Darlehen vor allem in Hochzinsphasen vorzeitig abgelöst werden. Auch eine Vorfälligkeitsge-bühr fällt hier nicht an (es mag allerdings Ausnahmen geben!). Ein weiterer Vorteil gilt für Darlehensnehmer, die in einer Niedrigzinsphase ihre Immobilie finanzieren wollen. Wer sich hier nicht an lange Zinssätze binden will, kann ein Cap-Darlehen als Baudarlehen nutzen – ein idealer Finanzierungsbaustein. Wer diese Finanzierungsart zu unsicher ist, der kann als Bauherr oder Immobilienkäufer die erforderliche Baufinanzierungssumme auf verschiedene Kreditbausteine und somit auch auf verschiedene Risiken aufteilen. Dies kann etwa dadurch geschehen, in dem man seine Finanzierung auf Teildarlehen mit langer bzw. kurzer Laufzeit aufbaut oder aber Teildarlehen mit langer oder kurzer Laufzeit mit einem Cap-Darlehen kombiniert.

Die Vor- und Nachteile von Cap-Darlehen

Der Vorteil von Cap-Darlehen liegt neben der Ausschöpfung der maximalen Sondertilgungsmöglichkeiten auch in der Möglichkeit einer kompletten Ablösung. Insgesamt optimale Voraussetzungen für eine Immobilienfinanzierung. Dennoch sollten trotz dieser Vorteile auch die jeweiligen Angebote gewissenhaft geprüft und auch miteinander verglichen werden. Unterschiede finden sich insbesondere bei den Zinsobergrenzen, den Anpassungsterminen, dem Referenzzinssatz sowie bei den Sondertilgungsvereinbarungen. Hier heißt es: Konditionen vergleichen. Ein weiterer Vorteil eines Cap-Darlehens ist die relativ kurze Kündigungsfrist, anders als bei Darlehen mit Zinsbindung, die erst zum Ende der Kreditlaufzeit schadlos beendet werden kann. Darlehensnehmer können auf diese Weise von den Folgen einer Finanzkrise profitieren.

Immobilienbesitzer oder Darlehensnehmer, die also mit einer fallenden Zinsentwicklung rechnen, haben mit einem Cap-Darlehen genügend Zeit, die Zinsentwicklung am Markt entsprechend zu beobachten, gleichzeitig sind sie aber schon heute in der Lage, ihr Kauf- oder Neubauvorhaben zu realisieren. Ist der Sinkflug der Zinsen letztlich zu Ende, kann das Darlehen problemlos in eine langfristige Zinsbindung umgewandelt werden. Gleiches gilt für all diejenigen, die ihr Darlehen so schnell wie möglich zurückzahlen wollen. Hierfür eignet sich ein Cap-Darlehen ganz besonders, da der Darlehensnehmer seine jeweilige Zinsersparnis aus den günstigen Zinsen des Cap-Darlehens gegenüber den kapitalmarktüblichen Zinssätzen in eine entsprechend höhere Tilgungsrate umsetzen kann. Auf Grund der noch höheren Tilgung (üblich sind zwischen 1 und 2 Prozent) verkürzt sich dann auch die Laufzeit des Darlehens entsprechend.

Cap-Darlehen lassen sich jederzeit mit einer Kündigungsfrist von 3 Monaten kündigen. Kommt es zu einer Erhöhung des Zinssatzes, ist der Darlehensnehmer sogar berechtigt, seinen Darlehensvertrag innerhalb von 4 Wochen nach Bekanntgabe der Änderung mit sofortiger Wirkung zu kündigen. Trotz dieser vielen Vorteile finden sich nur wenig Anbieter, die von sich aus auf diese Option hinweisen. Vielmehr überwiegen einfach andere Finanzierungen, weil damit mehr Provisionen fließen. Damit wird es für den Endverbraucher auch schwer, einen entsprechenden Vergleich zwischen den verschiedenen Cap-Anbietern anzustellen. Auch ein Konditionsvergleich zwischen Cap-Darlehen und festverzinslichen Darlehen gestaltet sich äußerst schwierig. Dies ist wiederum bei einem Vergleich von Annuitätendarlehen untereinander weitaus einfacher.

Der größte Nachteil bei Cap-Darlehen liegt in den Provisionen und Bearbeitungsgebühren, die durchaus zwischen 1 und 2,3 Prozent der Darlehenssumme betragen kann. Diese zusätzliche Belastung muss entsprechend bei der Höhe der Gesamtfinanzierung mit berücksichtigt werden. Darlehensnehmer müssen also entsprechend abwägen, inwieweit die finanzielle Zusatzbelastung der Versicherungsprämien die Flexibilität eines Cap-Darlehens wieder aufwiegt. Wer vergleicht, wird vielleicht sogar feststellen, dass – trotz aller Vorteile – die Immobilienfinanzierung über ein normales „Kombi-Darlehen“ (bspw. Hypothek, Bausparvertrag) günstiger ausfällt als mit einem Cap-Darlehen trotz vereinbarter Zinsobergrenze.

Der größte Nachteil bei Cap-Darlehen liegt in den Provisionen und Bearbeitungsgebühren, die durchaus zwischen 1 und 2,3 Prozent der Darlehenssumme betragen kann. Diese zusätzliche Belastung muss entsprechend bei der Höhe der Gesamtfinanzierung mit berücksichtigt werden. Darlehensnehmer müssen also entsprechend abwägen, inwieweit die finanzielle Zusatzbelastung der Versicherungsprämien die Flexibilität eines Cap-Darlehens wieder aufwiegt. Wer vergleicht, wird vielleicht sogar feststellen, dass – trotz aller Vorteile – die Immobilienfinanzierung über ein normales „Kombi-Darlehen“ (bspw. Hypothek, Bausparvertrag) günstiger ausfällt als mit einem Cap-Darlehen trotz vereinbarter Zinsobergrenze.

Ein weiterer Nachteil ist in der Tatsache zu sehen, dass ein Darlehensnehmer zwar von niedrigen oder fallenden Geldmarktzinsen profitiert, andererseits muss er aber bei steigenden Zinsen mehr bezahlen.

Für wen sind Cap-Darlehen geeignet?

Cap-Darlehen eignen sich insgesamt für all diejenigen, die von den aktuell noch günstigen Zinsen profitieren möchte, ohne auf den so wichtigen Sicherheitsfaktor zu verzichten. Steigt hingegen das allgemeine Zinsniveau, dann versteuert sich entsprechend das Darlehen bis zur vereinbarten Zinsobergrenze. Eine andere Möglichkeit, um flexibel und in aller Ruhe entscheiden zu können, bietet das Cap-Darlehen in der Situation, in dem man von seiner bisherigen Immobilie auf eine größere oder artgerechtere Immobilie umsteigen möchte. Soll hier die bisherige Immobilie verkauft oder vermietet werden? Um diese Zeit der Entscheidung zu überbrücken, ist ein Cap-Darlehen ideal.

Oder aber man erwartet fallende Zinsen, hat dafür aber seine Traumimmobilie bereits gefunden. Jetzt muss schnell gehandelt werden, bevor ein anderer den Zuschlag erhält. Wer sich in einer solchen Situation noch nicht langfristig binden möchte, bleibt mit einem Cap-Darlehen nicht nur flexibel, sondern kann auch noch in aller Ruhe abwarten, in welche Richtung sich der Markt bewegt. Denn ein Ausstieg ist jederzeit möglich, eine Umwandlung in eine langfristige Zinsbindung kann jederzeit selbst bestimmt werden. Zudem erhält der Bauherr im Moment (Stand 03.2011) einen aktuellen Zinssatz für kurzfristige Darlehen, der deutlich unter dem eines langfristigen Darlehens liegt. Auf Grund der hierdurch erreichten geringeren monatlichen Belastung kann der Darlehensnehmer entsprechende Sondertilgungen vornehmen.

Kostenloses Angebot zur Baufinanzierung anfordern

Wenn Sie sich für eine Baufinanzierung interessieren, können Sie nachfolgend eine kostenlose Beratung sowie ein unverbindliches Angebot der Dr. Klein AG anfordern. Seit über 50 Jahren am Markt kann die Dr. Klein AG auf über 100 namhafte Banken im tagesaktuellen Baugeldvergleich zurückgreifen. Laut Stiftung Warentest ist die Dr. Klein AG im Jahrestest 4/2013 der Fachzeitschrift Finanztest „Bester Anbieter“ für Immobilienkredite: