Endfälliges Darlehen

Inhalt dieser Seite:

Begriffserklärung

Wer sich für ein endfälliges Darlehen entscheidet, begleicht damit lediglich die anfallenden Zinsen bis zum Ende seiner Laufzeit, der eigentliche Betrag hingegen wird entsprechend vollständig erst zum vereinbarten Termin der Endfälligkeit bezahlt. Damit sichergestellt wird, dass der Kreditnehmer zum Zeitpunkt der Endfälligkeit auch in der Lage ist, seiner Tilgung nachzugehen, lassen sich die Banken die Verfügbarkeit des Gesamtbetrages mit Kapitalanlagen absichern. Zudem verlangen die Kreditinstitute einen Zinsaufschlag auf das Darlehen, da dieses selbst ein weitaus höheres Risiko darstellt als andere Darlehensarten. Entsprechend erfolgt dann eine Tilgungsaussetzung gegen Lebensversicherungen, gegen Bausparverträge oder gegen Wertpapiere bzw. Fondsansparpläne.

Die Tilgung selbst wird dabei nur deshalb ausgesetzt, um entsprechend Kapital in einer Lebensversicherung, einem Bausparvertrag oder in einem Investmentfonds anzusparen. Der Stand des Darlehens bleibt natürlich für die gesamte Vertragslaufzeit gleich hoch. Wird hingegen das endfällige Darlehen bereits vorzeitig gekündigt, weil etwa der Darlehensnehmer auch die Zinszahlungen nicht mehr bedienen kann, weil er sein Darlehen früher als geplant zurückzahlen möchte, dann wird für diesen Fall die Darlehenssumme entsprechend schon beim jeweiligen Kündigungszeitpunkt fällig. Somit ergeben sich für das endfällige Darlehen sowohl Vor- als auch Nachteile.

Vorteile und Nachteile

| Vorteile eines endfälligen Darlehens | Nachteile eines endfälligen Darlehens |

|---|---|

| Finanzielle Belastung bleibt für den Darlehensnehmer gering, weil dieser während der Laufzeit lediglich die Zinszahlungen begleichen muss. | Wer nicht mit ziemlicher Sicherheit voraussagen kann, dass der vorgesehene Tilgungsträger eine bessere Rendite bringt, als das Darlehen den Darlehensnehmer kostet, sollte die Finger davon lassen. |

| Hohe Flexibilität, da es für den Darlehensnehmer möglich ist, bis zum Laufzeitende andere Investitionen zu tätigen. | Ein Darlehen, das 20 Jahre läuft, muss tilgungsmäßig am Ende auch das bringen, was sich der Darlehensnehmer nach 20 Jahren erhofft. Das ist immer ein Risiko. |

| Vorteile ergeben sich immer dann, wenn die Verzinsung der jeweiligen Sparform insgesamt höher liegt als diejenigen Zinsen, die für das Darlehen zu zahlen sind. | Darlehensnehmer benötigt Produktkenntnisse, da sich nur bestimmte Anlageprodukte für die Tilgung endfälliger Darlehen eignen (also keine Kapitallebensversicherungen) |

| Je nach Vertragsform lassen sich die Zinsen fest oder variabel gestalten. | Die Zinsen der Banken sind beim endfälligen Darlehen fast immer höher als bei einem Annuitätendarlehen. |

| Zinsen für das endfällige Darlehen können mit den Mieteinkünften verrechnet werden. | Vielfach wird die Kapitalanlage nicht zu dem Zeitpunkt fällig wie das endfällige Darlehen. |

Während der Laufzeit des endfälligen Darlehens hat der Darlehensnehmer jederzeit die Möglichkeit, all sein freies Kapital in eine Lebensversicherung oder in eine andere Sparform einzuzahlen. Die sich hieraus ergebenden Erträge kann der Darlehensnehmer bereits vor dem Ende der Darlehenslaufzeit in Anspruch nehmen. Auf diese Weise wird es dem Darlehensnehmer ermöglicht, auch eine größere Summe zwischen zu finanzieren. Das endfällige Kapital hingegen wird dann wieder ausschließlich aus den Erträgen der Lebensversicherung beglichen.

Daher werden endfällige Darlehen vielfach in der Baufinanzierung angeboten. Damit zum Beispiel eine alsbald fällige Lebensversicherung nicht gekündigt werden muss bzw. ein Bausparvertrag, der in kurzer Zeit fällig wird, entsprechend endfällig eingesetzt werden kann, wird dieser Zeitraum durch ein endfälliges Darlehen überbrückt. Wird der Bausparvertrag dann zuteilungsreif bzw. die Lebensversicherung fällig, wird diese sofort zur Tilgung des endfälligen Darlehens eingesetzt. Gewisse Erfahrungen werden allerdings für den Darlehensnehmer vorausgesetzt. So lassen sich zum Beispiel mit Wertpapieren beträchtliche Renditen erwirtschaften. Diese Erträge sind oftmals größer als die Zinsen für das Darlehen. Der Tenor liegt hierbei allerdings auf den Worten „lassen“ und „sind“, was letztlich nichts anderes bedeutet als dass diese Form von Darlehen ausschließlich für risikobereite Anleger geeignet ist.

Denn derjenige, der spekuliert, muss auch damit rechnen, dass ein nicht beträchtlicher Teil von dem fehlt, was für die Tilgung aufgewendet werden muss. Denn niemand kann die exakte Auszahlungssumme eines Fonds oder einer Lebensversicherung voraussagen. Schon allein die Immobilienfinanzierung an sich stellt schon ein gewisses Risiko dar, und kein Mensch kann heute einen Blick in die Zukunft wagen. Was ist in 10 oder gar 20 Jahren? Daher sollten Immobilienfinanzierer nicht mehr Risiko eingehen als unbedingt notwendig. Daher sollten eher klassische Formen wie Bauspar- oder Annuitätendarlehen gewählt werden, vielleicht noch in Kombination mit aktuellen Fördermitteln. So wird zum Beispiel bei einem Annuitätendarlehen das Geld in festen monatlichen Raten (bestehend aus einem Zins- und Tilgungsanteil) bis zur Fälligkeit des Kredits zurückgezahlt.

Annuitätendarlehen statt endfälligem Darlehen

Dank niedriger Zinsen sind Annuitätendarlehen als Standardfall der Baufinanzierung derzeit einem endfälligen Darlehen mit Ansparen über Fonds oder Lebensversicherung eindeutig vorzuziehen. Die seit Jahren sinkenden Renditen machen die Vorhersage der Ablaufleistung einer Lebensversicherung schwer und bei Fonds kann auch keine sichere Prognose zu deren Wertentwicklung über Zeiträume von zehn bis 20 Jahren abgegeben werden.

Unser Tipp daher: Nutzen Sie die aktuellen Niedrigzinsen und wählen Sie ein Annuitätendarlehen mit Volltilgung während der Zinsbindungsphase. Wie unser Baufinanzierungsrechner zeigt, können Sie auf diesem Weg 200.000 Euro über 20 Jahre zu Zinsen von unter zwei Prozent pro Jahr und einer monatlichen Belastung von weniger als 1.000 Euro finanzieren:

Wann kommen endfällige Darlehen zum Einsatz?

Oftmals besitzen Immobilienfinanzierer bereits Bausparverträge oder (Kapital-)Lebensversicherungen, deren Kapital für die Finanzierung genutzt werden könnte. Doch dazu müssten sie fällig bzw. zuteilungsreif sein. Würden die bereits über Jahre bestehenden Verträge gekündigt, müssten herbe Verluste hingenommen werden. Genau für diesen Fall kann ein Teil des Darlehens tilgungsfrei aufgenommen werden. Die Kapitalzahlung wird hingegen bei Fälligkeit zur Tilgung genutzt. Man spricht bei dieser Art von Darlehen auch von einer so genannten Zwischenfinanzierung. Der Kreditvertrag läuft in diesem Fall bis zur Fälligkeit des Vertrages.

Beispielhaft wird also ein Darlehensbetrag in Höhe von 35.000 Euro aufgenommen, der dann wieder als endfälliges Darlehen aber erst in 6 Jahren zurückzuzahlen ist. Eine Zwischenfinanzierung überbrückt dabei meistens einen Teil der aufzubringenden Summe, der eigentlich über Eigenkapital abgedeckt sein sollte. Auch wird ein Zwischenfinanzierungsdarlehen nicht getilgt, so dass selbst nach einer längeren Laufzeit am Ende die gesamte Darlehenssumme fällig ist.

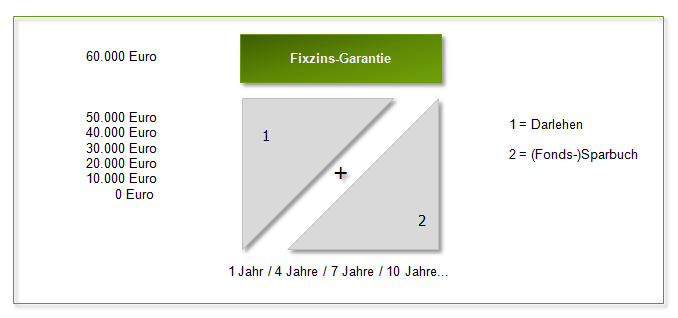

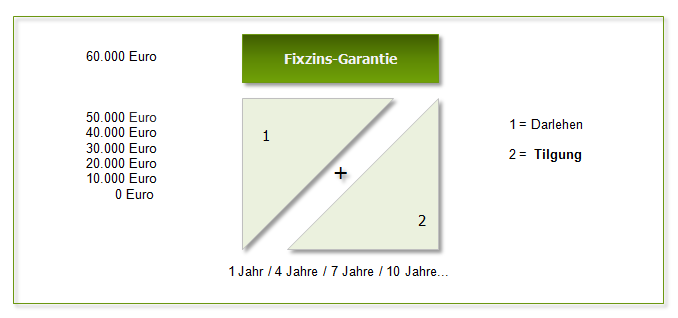

In der Regel eröffnet der Darlehensnehmer, der nicht spekulativ handeln möchte, ein Sparkonto. Hierauf werden dann die monatlichen Raten, die der Darlehensnehmer einbezahlt, zuerst angespart und dann zur Tilgung des Darlehens am Ende der Laufzeit verwendet. Um also den Kredit zurück zu zahlen, wird die Tilgung bei einem endfälligen Darlehen parallel abgeschlossen.

Abb.: Darlehensform „endfälliges Darlehen“ (Tilgunsaussetzungsdarlehen)

Abb.: Darlehensform „endfälliges Darlehen“

Darlehensnehmer sollten nicht nur auf eine Fixzinsgarantie über die gesamte Laufzeit bauen, sondern auch ein sicheres Sparbuch wählen. Bei Fondssparplänen hingegen kann es nicht nur zu einem Kapitalüberschuss, sondern vielmehr auch zu einem katastrophalen Szenario kommen. Andererseits kann der Bauherr durch eine geschickte und rentable Geldanlage die Gesamtlaufzeit des endfälligen Darlehens gegenüber einem Annuitätendarlehen zum Teil erheblich verkürzen. Dies geschieht alleine dadurch, dass die Rendite der Anlage vielfach wesentlich höher ist als die regelmäßige Tilgungsleistung des Annuitätendarlehens. Andererseits sollte sich jeder Darlehensnehmer darüber im Klaren sein, dass sich beim Annuitätendarlehen jede Tilgungszahlung direkt auf den Kreditsaldo und somit auf die Höhe der anfallenden Zinsen für die nächste Zinsberechnung auswirkt.

Dies hat zur Folge, dass sich der Tilgungsanteil bei einem Darlehen mit gleich bleibender Annuität im Laufe der Zeit sich immer weiter vergrößert. Dafür bleibt im Umkehrschluss die Zinsbelastung bei einem endfälligen Darlehen stets gleich hoch. Wird hingegen das endfällige Darlehen zu einem Zinssatz von bspw. 4,5 Prozent finanziert und die parallel angesparte Tilgung erwirtschaftet einen Zins in Höhe von 5 Prozent, dann kann sich wiederum eine endfällige Tilgung rentieren. Die jeweilige Entscheidung hängt also stets von der persönlichen Situation des Kreditnehmers ab.

Als Sparpläne, die über die gesamte Laufzeit parallel zum Darlehensvertrag eingesetzt werden, gelten neben der fondsgebundenen Lebensversicherung auch Rentenversicherungen und Investmentfonds als favorisierte Anlagemodelle. Trotz dem Einsatz bestehender Kapitalanlagen darf aber eine Tatsache nicht außer Acht gelassen werden:

Der Kreditnehmer hat über die gesamte Laufzeit Zinsen für den vollen Darlehensbetrag zu leisten, so dass diese Anlage den zusätzlichen Finanzierungsaufwand im Vergleich zur Annuitätenvariante wieder ausgleichen muss. Beispielrechnung:

| Kreditbetrag: 10.000 Euro |

Zins: 4 % p.a. |

Tilgung: 0 Euro |

Restkredit |

|---|---|---|---|

| 1. Rate: 400 Euro | Zinsanteil: 400 Euro | Tilgungsanteil: 0 Euro | 10.000 Euro |

| 2. Rate: 400 Euro | Zinsanteil: 400 Euro | Tilgungsanteil: 0 Euro | 10.000 Euro |

| … | … | Tilgungsanteil: 0 Euro | 10.000 Euro |

| letzte Rate: | Zinsanteil: 400 Euro | Tilgungsanteil: 10.000 Euro | 0 Euro |

Abb. „endfälliges Darlehen“: Über die gesamte Laufzeit werden lediglich Zinsen bezahlt, Tilgung erfolgt am Laufzeitende in einer Summe. Die Höhe der Zinszahlungen reduzieren sich daher während der gesamten Laufzeit nicht!

| Darlehen mit einer laufenden Tilgung kennzeichnen sich also dadurch, dass sich die Restschuld während der Darlehenslaufzeit kontinuierlich verringert. Denn die Rate bei einem Darlehen mit laufender Tilgung besteht aus einem Tilgungs- und einem Zinsanteil. Mit dem Zinsanteil werden entsprechend all diejenigen Kosten bezahlt, die im Zusammenhang mit einer Finanzierung entstehen. Durch den Tilgungsanteil selbst wird hingegen die eigentliche Darlehenssumme zurückgezahlt. |

|---|

Dass der Zinsanteil hierbei zunächst höher ist, liegt daran, dass Zinsen stets nur für die verbleibende Restschuld fällig werden. Daher verringert sich aber der Tilgungsanteil im Verlauf der Rückzahlung. Zwar besteht die Darlehensrate auch bei einem endfälligen Darlehen aus einem Zins- und Tilgungsanteil, allerdings werden während der Rückzahlungsphase lediglich die Zinsen bezahlt, der Tilgungsanteil hingegen wird angespart. Dies wiederum hat den Vorteil, dass bei endfälligen Darlehen die Laufzeiten meist kürzer sind als bei Darlehen mit laufender Tilgung.

| Achten Sie aber bei der Zwischenfinanzierung immer auf versteckte Kosten und Gebühren. Da niemand weiß, wann die Zuteilung zu einem Bausparvertrag genau erfolgt und wie lange man dann Zwischenfinanzieren muss, sollten immer auf eine variable Laufzeit geachtet werden. Da dies alles recht kompliziert ist, ist ein persönliches Gespräch mit einem Fachmann immer von Vorteil und empfehlenswert. |

|---|

Für wen sind endfällige Darlehen geeignet?

Sinnvoll ist ein endfälliges Darlehen in aller Regel nur bei vermieteten Immobilien, denn hier kann der Darlehensnehmer seine Zinsen auf die Fremdfinanzierung steuerlich den Einkünften aus Vermietung und Verpachtung gegen rechnen. Wer sein Eigenheim hingegen selbst bewohnt, für den entfällt die steuerliche Absetzbarkeit, so dass die Wahl eines Annuitätendarlehens die bessere Alternative ist. Ein endfälliges Darlehen, also eine Finanzierung mit einer gleich bleibend hohen Zinsbelastung, rentiert sich auch für Bauherren, wenn dieses mit einem Bausparvertrag kombiniert wird, um auf diese Weise die Zinsen für die Anschlussfinanzierung frühzeitig zu sichern. Gleiches gilt, wenn Kapitalanleger die Finanzierung mit einer Lebensversicherung kombinieren, um so die Zinsen steuerlich zum Abzug zu bringen.

Vorteile bietet ein endfälliges Darlehen auch für den Fall, dass bereits in der Vergangenheit Wertpapiere angelegt wurden, denn auf diese Weise erspart sich der Bauherr die Tilgung der monatlichen Belastung. Da die Ansprüche der zur Tilgung des Darlehens zur Verfügung gestellten Mittel an die finanzierende Bank abgetreten werden müssen, ist es für Bauherren mit Lebensversicherungen besonders wichtig zu beachten, dass die aus der Lebensversicherung erzielten Überschussbeträge auch nach der Abtretung an die Bank steuerfrei bleiben. Hier sollte daher bereits vor Übertragung ein Steuerberater hinzugezogen werden.

Von dieser Darlehensart profitieren können aber auch all diejenigen, die mit einer Erbschaft oder mit dem Eingang einer festgelegten Geldanlage rechnen können. Da diese Darlehensform zudem endfällig gestellt wird, hat der Darlehensnehmer primär erst einmal eine kleinere monatliche Belastung, da die Aufwendungen für die Tilgungsleistungen entfallen. Der große Nachteil bei einem endfälligen Darlehen ist dagegen die hohe Schlussrate – ein oftmals nicht kalkulierbares Risiko. Andererseits gilt wieder: Je nach dem, welches Tilgungssurrogat (Bausparvertrag, Lebensversicherung, Banksparplan etc.) vom Darlehensnehmer gewählt wird, besteht sogar die Möglichkeit, dass bestimmte Sparleistungen sogar staatlich gefördert werden. Auf diese Weise kann das Kapital dann noch schneller gesteigert werden. Deshalb sollten Darlehensnehmer bei einem endfälligen Darlehen auch stets eine Sondertilgungsoption mit einbinden. Diese müssen allerdings mit dem Kreditinstitut extra vereinbart werden.

Von dieser Darlehensart profitieren können aber auch all diejenigen, die mit einer Erbschaft oder mit dem Eingang einer festgelegten Geldanlage rechnen können. Da diese Darlehensform zudem endfällig gestellt wird, hat der Darlehensnehmer primär erst einmal eine kleinere monatliche Belastung, da die Aufwendungen für die Tilgungsleistungen entfallen. Der große Nachteil bei einem endfälligen Darlehen ist dagegen die hohe Schlussrate – ein oftmals nicht kalkulierbares Risiko. Andererseits gilt wieder: Je nach dem, welches Tilgungssurrogat (Bausparvertrag, Lebensversicherung, Banksparplan etc.) vom Darlehensnehmer gewählt wird, besteht sogar die Möglichkeit, dass bestimmte Sparleistungen sogar staatlich gefördert werden. Auf diese Weise kann das Kapital dann noch schneller gesteigert werden. Deshalb sollten Darlehensnehmer bei einem endfälligen Darlehen auch stets eine Sondertilgungsoption mit einbinden. Diese müssen allerdings mit dem Kreditinstitut extra vereinbart werden.

Sondertilgungen sind übrigens bei variablen Zinsen mit einer dreimonatigen Kündigungsfrist jederzeit kündbar. Wer seiner Tilgung nicht mehr nachkommen kann, bekommt von seiner Bank sehr schnell Probleme, denn diese ist dazu berechtigt, die Forderung entsprechend fällig zu stellen. Rechtsfolge der Fälligkeit ist, dass die Bank die zur Absicherung bestellten Grundpfand-rechte verwerten kann. Voraussetzung für eine Verwertung von Kreditsicherheiten ist die Fälligkeit der Forderungen, für die sie gestellt worden sind. Nur aufgrund von fälligen Forderungen kann eine Bank Zwangsvollstreckungsmaßnahmen, wie die Versteigerung eine ist, beantragen.

Das außerordentliche Kündigungsrecht ist in § 490 BGB geregelt. Nach § 490 Abs. 1 BGB kann das Darlehen bei (drohender) Vermögensverschlechterung gekündigt werden. Ebenso besteht das außerordentliche Kündigungsrecht des Darlehensnehmers, wenn das beliehene Grundstück anderweitig verwertet wird sowie bei Zahlung einer Vorfälligkeitsentschädigung (§ 490 Abs. 2 BGB). Der Bank steht in der Regel dann ein Sonderkündigungsrecht zu, wenn sich die wirtschaftliche Situation des Kunden erheblich verschlechtert hat, wenn er mit der Rückzahlung des Darlehens in Verzug gerät (meist mit zwei oder drei Raten) oder wenn sich die Werthaltigkeit der gestellten Sicherheiten erheblich verschlechtert hat. Diese Aspekte müssen jedoch im Einzelfall genau geprüft werden.

Trügerische Illusionen

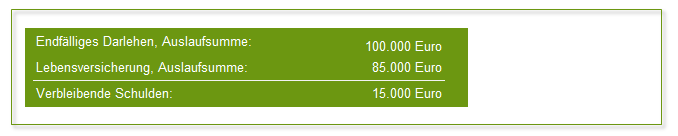

Eine jede Wagnis birgt auch ihre Gefahr. Entwickelt sich zum Beispiel ein Investment nicht so wie erhofft, zahlt der Darlehensnehmer unter Umständen drauf. Dies wäre zum Beispiel der Fall, wenn die Rendite entsprechend niedriger ausfällt als der Darlehenszins. Liegt dann noch der Wert eines Investments am Ende seiner Darlehenslaufzeit sogar noch unter dem der Darlehensschuld, dann droht ein riesiges Loch innerhalb der Finanzierung. Muss auch dieses Loch noch gestopft werden, dann wird die gesamte Finanzierung für die meisten nicht mehr tragbar. Denn ein ganz wichtiger Punkt darf niemals übersehen werden: Bei einem endfälligen Darlehen muss der gesamte Darlehensbetrag zum Zeitpunkt der Endfälligkeit in einer Summe vollständig beglichen werden. Beispiel:

Insbesondere durch das aktuelle Absenken der Pflichtüberschüsse stellt viele Baufinanzierer in Deutschland exakt vor dieses Problem. Gleiches Problem läge vor, wenn der Marktzins für ein Annuitätendarlehen bei 6,5 Prozent läge. Nun muss aber der Ertrag der Tilgung bei jedem endfälligen Darlehen parallel angespart werden. Liegt dieser Ertrag aber lediglich bei 5 Prozent, dann wäre die Wahl eines endfälligen Darlehens ein schlechtes Geschäft. Läge der Marktzins hingegen bei 4 Prozent, dann könnte der Darlehensnehmer sogar einen Gewinn verzeichnen. Ein endfälliges Darlehen ist daher nicht von der Frage abhängig „ob und wenn ja, wann?“ ab, sondern ausschließlich von der Höhe des derzeitigen Marktzinses.

Anleger oder Darlehensnehmer sollten hingegen innerhalb einer Immobilienfinanzierung das endfällige Darlehen niemals zu Spekulationszwecken nutzen, denn niemand kann eine sichere Wertsteigerung vorhersehen. Fällt die Entwicklung anders aus als erwartet, steht das ganze Immobiliengeschäft schnell vor einem Kollaps.

Steuerliche Aspekte bei endfälligen Darlehen

Darlehensnehmer, die eine Lebensversicherung als Tilgungsträger einsetzen, müssen folgendes beachten: Erträge, die aus dieser Police erwirtschaftet werden, sind nur noch dann steuerfrei, wenn die Versicherung vor dem Jahre 2005 und für mehr als zwölf Jahre abgeschlossen wurde. In allen anderen Fällen sind die Erträge vollständig – mit Ausnahme einer Auszahlung nach Vollendung des 60. Lebensjahres anteilig – abgabepflichtig. Die Ablaufleistung, für die Steuern bezahlt werden müssen, besteht neben der vereinbarten Versicherungssumme auch noch aus der garantierten Mindestverszinsung sowie möglichen, jedoch nicht garantierten Überschüssen. Darlehensnehmer sind also angehalten, bei einem endfälligen Darlehen über die Lebensversicherung eine entsprechend hohe Versicherungssumme zu vereinbaren, damit diese Summe auch – nach Steuerabzug – für die endfällige Tilgung des Darlehens ausreicht.

Wer seine Immobilie vermietet, kann gleichfalls als Kapitalanleger seine Zinsen zur Finanzierung steuerlich absetzen. Auch bei der Renovierung vermieteter Immobilien kann sich auf Grund der relativ hohen Zinsen eines endfälligen Darlehens ein steuerlicher Vorteil ergeben.

Neben der Wertstabilität und den Ertragschancen durch Mieteinnahmen sind Immobilien auch aus steuerlichen Aspekten interessant. Bei vermieteten Immobilien können bestimmte Werbungskosten mit den entsprechenden Mieteinnahmen verrechnet werden. Übersteigen die Werbungskosten die Mieteinnahmen, so entstehen „Verluste aus Vermietung und Verpachtung“, die steuerlich geltend gemacht werden können. Zu den Werbungskosten zählen z.B.: die Finanzierungskosten (Kreditzinsen, Nebenkosten und Geldbeschaffungskosten), die Abschreibungen (Absetzung für Abnutzung = AfA), der Erhaltungsaufwand, die sonstigen Werbungskosten. Zu den – neben den Schuldzinsen – anfallenden Finanzierungsnebenkosten gehören u.a. die Kreditprovision, Bereitstellungszinsen und Schätzungsgebühren; zu den Geldbeschaffungskosten zählen u.a. die Gerichts- und Notargebühren sowie ein vereinbartes Disagio.

Durch ihren Gebrauch verlieren Immobilien an Wert. Diesen Wertverlust können Sie als Vermieter steuermindernd geltend machen, indem Sie die Anschaffungs- und Herstellungskosten sowie anfallende Nebenkosten (z.B. Maklerprovision, Notar- und Gerichtsgebühren, Grunderwerbssteuer und Baunebenkosten) auf die Jahre der Nutzung verteilen und mit den Mieterträgen verrechnen. Da Grundstücke normalerweise nicht an Wert verlieren, dürfen grundsätzlich nur die auf das Gebäude entfallenden Kosten nebst den anteiligen Erwerbsnebenkosten abgeschrieben werden. Zudem beteiligt sich das Finanzamt auch an den Kosten für Renovierungsarbeiten. Hierbei ist zwischen sofort absetzbaren Erhaltungsaufwand und Herstellungsaufwand zu unterscheidden. Letztere dürfen Vermieter nämlich nur zeitanteilig über die Jahre der Nutzung abschreiben.

Kostenloses Angebot zur Baufinanzierung anfordern

Wenn Sie sich für eine Baufinanzierung interessieren, können Sie nachfolgend eine kostenlose Beratung sowie ein unverbindliches Angebot der Dr. Klein AG anfordern. Seit über 50 Jahren am Markt kann die Dr. Klein AG auf über 100 namhafte Banken im tagesaktuellen Baugeldvergleich zurückgreifen. Laut Stiftung Warentest ist die Dr. Klein AG im Jahrestest 4/2013 der Fachzeitschrift Finanztest „Bester Anbieter“ für Immobilienkredite: