Kontokorrent-/Dispo-Kredit

Der Dispositionskredit zählt zu den beliebtesten und auch am selbstverständlichsten genutzten Verbraucherkrediten. Nur wenige machen sich heutzutage noch Gedanken über ihre Kontoüberziehung geschweige denn der hierauf anfallenden Zinsen. Dabei handelt es sich beim Dispokredit lediglich um eine Kreditlinie und nicht um eine fest vergebene Kreditsumme. Die Flexibilität liegt dabei in der täglichen Nutzbarkeit, in dem freien Entscheiden, welchen Kreditrahmen man nutzt und natürlich auch, wie man Rückzahlungen vornimmt. Es gibt auch keine vorgegebene Laufzeit, in dem man bestimmte Beträge wieder zurückzahlen müsste. Eine Nutzung – teilweise über Jahrzehnte – ist heute zu einer Selbstverständlichkeit geworden.

Allerdings gehört diese Inanspruchnahme leider nicht zu den wirtschaftlichsten, denn es handelt sich dabei schließlich um den teuersten Verbraucherkredit überhaupt. Wer also feststellt, dass er seinen Dispo bereits über eine längere Zeit nutzt, sollte einmal an eine Umschuldung nachdenken, denn der Zinssatz beim Dispo liegt deutlich über dem von anderen Verbraucherkrediten. Einen Dispokredit erhält in der Regel derjenige, der über ein regelmäßiges Einkommen verfügt. Hiervon hängt auch entsprechend die Höhe des Dispokredites ab. Als Maßstab nehmen die Banken drei Monatseinkommen als maximal zulässige Höhe des Kredites. Je nach Kundenwunsch kann dieser natürlich auch niedriger sein. Kurzfristig kann ein Dispo sogar erhöht werden. Dispokredite werden grundsätzlich auf dem Girokonto zur Verfügung gestellt, innerhalb dessen Kreditrahmen der Kontoinhaber selber entscheiden kann, in wie weit er diesen nutzen möchte.

Allerdings gehört diese Inanspruchnahme leider nicht zu den wirtschaftlichsten, denn es handelt sich dabei schließlich um den teuersten Verbraucherkredit überhaupt. Wer also feststellt, dass er seinen Dispo bereits über eine längere Zeit nutzt, sollte einmal an eine Umschuldung nachdenken, denn der Zinssatz beim Dispo liegt deutlich über dem von anderen Verbraucherkrediten. Einen Dispokredit erhält in der Regel derjenige, der über ein regelmäßiges Einkommen verfügt. Hiervon hängt auch entsprechend die Höhe des Dispokredites ab. Als Maßstab nehmen die Banken drei Monatseinkommen als maximal zulässige Höhe des Kredites. Je nach Kundenwunsch kann dieser natürlich auch niedriger sein. Kurzfristig kann ein Dispo sogar erhöht werden. Dispokredite werden grundsätzlich auf dem Girokonto zur Verfügung gestellt, innerhalb dessen Kreditrahmen der Kontoinhaber selber entscheiden kann, in wie weit er diesen nutzen möchte.

Dabei muss der in Anspruch genommene Kreditbetrag auch zu keinem festgelegten Zeitpunkt zurückgezahlt werden. Normale Darlehen hingegen sind innerhalb einer vorgegebenen Frist abzulösen. Der Minusbetrag auf dem Gitokonto kann allerdings durch Tilgungen wieder verringert werden. Auch die Zinsen werden nur von dem Betrag ausgehend berechnet, wie sich das Girokonto im Soll befindet – und das taggenau. Ein Recht auf einen Dispokredit gibt es allerdings nicht, auch hat die Bank jederzeit die Möglichkeit, auf die sofortige Tilgung des Dispos zu bestehen. Immer mehr drängen auch die Direktbanken auf den Markt und vergeben Dispositionskredite direkt über das Internet.

Auch ausländische Banken bieten deutschen Verbrauchern vorzugsweise einen Dispokredit an. Sie haben ihren Sitz vielfach in Österreich, in der Schweiz oder in Liechtenstein. Der Vorteil liegt darin, dass ausländische Banken mit einer SCHUFA nichts anzufangen wissen, weshalb diese normal übliche Voraussetzung für den Erhalt einer Kreditlinie hier entfällt. Problematisch sind lediglich Banken, die sich außerhalb der Eurozone befinden. Hier ist der Verbraucher angehalten, ein so genanntes Fremdwährungskonto zu eröffnen.

Wird der zur Verfügung gestellte Kreditrahmen innerhalb eines Dispokredits dauerhaft genutzt, bedeutet eine Umschuldung vielfach ein sinnvolles Instrument, da sich gegenüber einem normalen Ratenkredit mindestens 5 Prozentpunkte einsparen lassen. Allerdings lassen sich Ratenkredite erst ab einer Höhe von 3.000 Euro nutzen, so dass eine Dispoumschuldung auch erst ab dieser Höhe erfolgen sollte. Wer umschulden möchte, muss zudem keine Kündigungsfrist beim Dispo einhalten, vielmehr wird der Dispokredit durch den Ratenkredit ausgeglichen. Da der Kunde bei einem Ratenkredit angehalten ist, seine Kreditverbindlichkeiten durch monatliche Tilgungen zu reduzieren, sollte jetzt nicht neben dem Ratenkredit auch der Dispo wieder in Anspruch genommen werden. Denn eines darf nicht außer Acht gelassen werden: Jede Kontoüberziehung bedeutet auch Schulden machen – doch das wird von vielen so gar nicht gesehen.

Wer trotz Dispokredit in eine Arbeitslosigkeit fällt, muss damit rechnen, dass die Bank den Dispo auflöst. Vielfach ist dann kein neuer Dispo mehr möglich, auch wenn man wieder in Arbeit steht. Um dies zu verhindern, haben Bankkunden die Möglichkeit, mit der Bank eine so genannte Rückführungsvereinbarung zu treffen. In diesem Falle kann der Dispokredit kontinuierlich zurückgeführt werden, in dem einfach monatliche „Ratenzahlungen“ hierauf vorgenommen werden.

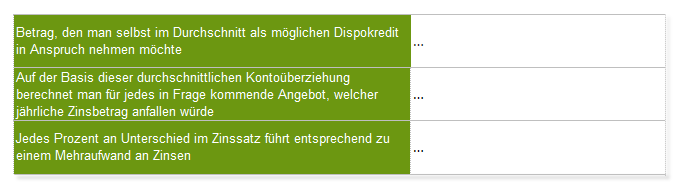

Neben Arbeitnehmern steht der Dispo aber auch noch anderen Zielgruppen zur Verfügung, bspw. Rentnern, Auszubildenden, Jugendlichen und Studenten. Bei den beiden letzten sind die Banken dann dazu bereit, wenn eine Nebenbeschäftigung vorliegt. Für diesen Fall gibt es dann Kreditlinien, die zwischen 500 und 1.000 Euro liegen. Dispokredite lassen sich leicht miteinander vergleichen, denn maßgebend ist stets der Zinssatz, den die jeweilige Bank für den Dispo verlangt. Empfehlenswert sind auch so genannte Dispokreditberechnungen. Beispiel:

Da der Dispokredit nach dem BGB unter die gewöhnlichen Darlehensverträge fällt, hat Basel II bzw. III keinen Einfluss auf den Kreditrahmen. Fakt ist aber, dass der Dispo in den nächsten Jahren an Bedeutung verlieren wird, weil er vielfach überhaupt nicht mehr angeboten wird. Hauptkritikpunkt sind die nicht fest vereinbarten Rückzahlungsvereinbarungen, so dass ein Dispo vielfach zur Überschuldung beiträgt. Und nicht alle Verbraucher sind auch in der Lage, bewusst mit ihren Schulden umzugehen.

Rahmenkredite als Alternative zum Dispo im Vergleich

Wie günstig ein Abruf- bzw. Rahmenkredit im Vergleich zu einem Dispokredit sein kann, zeigt unser nachfolgender Vergleich: